Wenn es um die Strukturierung von Immobilienvermögen geht, werde ich immer wieder gefragt, was besser ist:

- Privat Immobilien kaufen, 42 % +/- an Steuern bezahlen und nach 10 Jahren steuerfrei verkaufen können

oder

- Eine Immobilien-GmbH nutzen, stets nur 15,825 % Steuern bezahlen, aber nie steuerfrei verkaufen zu dürfen.

Ja, was ist besser?

Die Antwort dazu ist verdammt schwer, um es einmal in klaren Worten auszudrücken. In diesem Info-Brief möchte ich trotzdem versuchen dir eine Antwort zu geben.

Dafür schauen wir uns zuerst an, wie sich die Besteuerung privat und in der GmbH bei Immobilien überhaupt unterscheidet. Im Anschluss versuche ich etwas Licht ins Dunkel zur obigen Frage zu bringen.

Steuersparmodell Immobilie

Zunächst einmal: Immobilieninvestitionen sind völlig unabhängig von der Struktur, die wir nutzen, stets stark steuerbegünstigt. Der Hauptgrund dafür sind die Absetzungen für Abnutzung – die AfA.

Obwohl wir mit dem Gebäude einen Vermögenswert kaufen, der recht wertstabil ist, dürfen steuerlich die Anschaffungskosten jedes Jahr in Höhe von 2 %, 2,5 % oder 3 % als Ausgabe angesetzt werden. Man erhält damit einen Steuernachlass für einen fiktiven Wertverlust und das, obwohl im besten Fall der Wert der Immobilie steigt.

Gleichzeitig berechnet sich die AfA auf den Anschaffungskostenteil des Gebäudes. Den Kaufpreis haben wir im Regelfall aber fremdfinanziert. Eigenes Geld steckt unter Umständen nur sehr wenig in der Investition.

Das ist eine paradoxe Situation, denn wir erhalten damit einen Steuernachlass auf Ausgaben, die wir noch gar nicht hatten.

Wenn man sich das in Zahlen vor Augen führt, sehen wir, dass damit ein großer Teil unseres Vermögensaufbaus steuerfrei ist.

- Kaufkosten Eigentumswohnung = 330.000 Euro

- Anteil Gebäude = 247.500 Euro (75 %)

- Steuerliche Ausgaben über AfA pro Jahr = 4.950 Euro (2 % v. 247.500 Euro)

- Aufgenommenes Darlehen = 250.000 Euro

- Tilgung = 6.250 Euro (2,5 % von 250.000 Euro)

Wenn wir annehmen, dass die Immobilie komplett wertstabil bleibt, dann ist die Tilgung des Darlehens als Rückzahlung der Schulden in voller Höhe Vermögensaufbau.

Von den 6.250 Euro an Vermögensaufbau im Beispiel bleiben über die AfA aber 4.950 Euro steuerfrei. Denn in dieser Höhe dürfen wir steuerliche Ausgaben ansetzen.

Diese Situation allein führt dazu, dass der Staat den Vermögensaufbau mit Immobilien in den meisten Fällen subventioniert. Die Rechtsform, die wir zum Halten der Immobilie nutzen, ist dafür fast irrelevant.

Die Besteuerung von Immobilien als Privatperson

Für Erträge aus Immobilien im Privatbereich gelten mehrere Grundprinzipien.

Das erste ist, dass wir aufgrund unseres Sozialstaates einen progressiven Steueranstoßtarif haben, der beim Steuerbürger direkt anknüpft. Es gilt das Mehrleistungsfähigkeits-Prinzip. Starke Schultern sollen eine stärkere Steuerlast tragen als schwache Schultern. Je höher dein Einkommen im Privaten ist, desto mehr steigt deine Steuerlast an. Damit ist aber nicht nur der totale Steuerbetrag in Zahlen gemeint, sondern vielmehr der Prozentsatz der Steuern an sich.

Mit ansteigendem Einkommen steigt der Steuersatz in Stufen von 0 % bis auf 47,475 % an. Falls du genauer verstehen möchtest, wie das Ganze funktioniert: Ich habe ein Video zur optimalen Höhe eines Geschäftsführergehalts erstellt, indem ich genau auf die Berechnung eingehe.

Das Resultat dieses Stufensystems ist, dass für den Großteil von uns die Immobilieneinkünfte mit 35 % bis 44,31 % besteuert werden. Denn um in Immobilien zu investieren, braucht es meist ein Einkommen, von dem man das Eigenkapital erbringen kann. Als natürliche Folge besteht der Großteil der Immobilieninvestoren aus gut verdienenden Angestellten und Unternehmern. Die haben natürlich bereits ein Einkommen, was dazu führt, dass zusätzliches Immobilieneinkommen mit einem hohen Grenzsteuersatz besteuert wird.

Das zweite relevante Grundprinzip der Einkommensteuer ist, dass Wertzuwächse im Privatbereich nicht besteuert werden sollen. Im Bereich der privaten Vermögensverwaltung sollen nur die laufenden Erträge der Vermögensquellen belastet werden. Der Wert der Quelle an sich soll nicht angetastet werden. Lediglich wenn man mit dem eigenen Vermögen spekuliert, soll der Staat ein Stück vom Kuchen bekommen.

Dieses Grundprinzip sieht man noch ganz deutlich daran, dass Wertzuwächse von privat gehaltenem Gold und Kryptowährungen nach einem Jahr steuerfrei sind und das 100 % privat genutzte Eigenheim stets steuerfrei mit Gewinn verkauft werden kann.

Leider wurde dieses fundamentale Prinzip über die Jahre aufgeweicht. 1999 wurde die 2-Jahres-Frist für Immobilien-Spekulationen auf 10 Jahre ausgedehnt. 2008 wurden Aktienveräußerungen, die zuvor nach einem Jahr steuerfrei waren, komplett und immer steuerpflichtig gestellt.

Für uns gilt aber noch heute: Vermietete Immobilien können nach einer Haltedauer von 10 Jahren steuerfrei verkauft werden. Das ist auch bitter nötig. Denn der Großteil der „Wertsteigerung“ ist meist gar keine wahre Steigerung. Vielmehr bläht die Inflation die Zahlen Jahr für Jahr auf. Weil aber auch gleichzeitig unsere Kaufkraft schwindet, wäre eine Steuerpflicht auf den Verkaufsgewinn eine Übermaßbesteuerung. Der Staat würde sich von einem Gewinn etwas nehmen, der in Wirklichkeit kein Gewinn, sondern ein Verlust gemessen an der Kaufkraft ist.

Trotz steuerfreiem Verkauf nach 10 Jahren tut aber eines wirklich weh: Unser Steuersatz von 40 % +/-, den wir auf die Mieterträge bezahlen müssen.

Eine einfache Lösung verspricht die Flucht in die GmbH.

Dieser Blogbeitrag war einer meiner Info-Briefe, die ich regelmäßig samstags versende. Möchtest du auch Steuergestaltungsmöglichkeiten und Wege effizient Vermögen aufzubauen, als Mail erhalten, dann klicke hier.

Die Besteuerung von Immobilien in der GmbH

Die vermögensverwaltende GmbH ist ein wundersames Konstrukt. Die Rechtsform an sich ist auf Unternehmen ausgelegt. Alles, was die GmbH tut und besitzt, ist stets betrieblich. Wenn man sie nun aber zur Vermögensverwaltung nutzt, dann wird auch dieses „private“ Vermögen nur aufgrund des Trägers betrieblich.

Wir haben bereits kennengelernt, dass es zur Abmilderung dieser seltsamen Situation eine Befreiung von der Gewerbesteuer gibt. Die GmbH bezahlt damit im besten Fall nur 15,825 % Steuern auf die Mieterträge.

Auf den ersten Blick ist das eine deutliche Begünstigung, denn es ist fast zwei Drittel weniger, als wir Privatpersonen bezahlen.

Eine Begünstigung bleibt es aber nur, wenn wir das Geld auf der Ebene der GmbH halten, um dort zu reinvestieren. Mit einer Ausschüttung in den Privatbereich verflüchtigt sich der Steuervorteil recht zügig, da noch einmal Einkommensteuer anfällt.

Da die GmbH aber immer gewerbliche Einkünfte hat – und damit nie privates Vermögen halten kann – fällt die Möglichkeit, nach 10 Jahren steuerfrei zu verkaufen, leider weg.

Verkaufsgewinne aus Immobilien sind in der VV- GmbH stets mit mindestens 15,825 % zu versteuern.

Allerdings hat der Gesetzgeber hier erkannt, dass auch Immobilienvermögen umgeschichtet werden muss. Um durch die Steuer eine Reinvestition nicht komplett unmöglich zu machen, gibt es deswegen die Option Veräußerungsgewinne über eine Rücklage steuerfrei in neue Immobilien-Investitionen umzuschichten. Mit dieser § 6b-Rücklage ist es für die VV-GmbH faktisch damit möglich ihre Steuerlast auf Verkäufe unendlich in die Zukunft zu verschieben, solange sie weiterhin in Immobilien investiert.

Die niedrige Besteuerung von 15,825 % hat aber auch einen ganz anderen Vorteil. Man kann damit seine Immobilien auch nach nur ein paar Jahren oder wenigen Monaten Haltedauer mit Gewinn verkaufen und braucht sich keine Gedanken darüber zu machen, dass die Hälfte des Gewinns an den Staat geht. Man ist also viel flexibler.

Es gilt nur darauf zu achten, dass man mit den Verkäufen nicht ungewollt in einen gewerblichen Grundstückshandel gerät, der dazu führt, dass wieder Gewerbesteuer anfällt.

Abgesehen davon hat die GmbH aber auch ein Bündel toller Vorteile, die man nicht unter den Tisch fallen lassen sollte.

Der VV-GmbH stehen für die Vermögensverwaltung verschiedene Steuersubventionen offen, die normalerweise nur Unternehmen in Anspruch nehmen können. Das sind unter anderem:

- Nutzung eines Investitionsabzugsbetrag

- Inanspruchnahme von Sonderabschreibungen nach § 7g EStG

- Nutzung der degressiven AfA für bewegliche Wirtschaftsgüter

- Bildung und Verteilung von Sammelposten

- Erhöhte Gebäudeabschreibungen für Gewerbeobjekte, die ab April 1985 erbaut wurden, von 3 % p. a.

Die GmbH bietet zudem eine klare Struktur für das eigene Vermögen. Durch die Bilanzierungs- und Buchführungspflicht erhält man jedes Jahr einen geordneten und umfassenden Überblick, wie es um seinen Vermögensaufbau steht.

Mit der Struktur grenzt man sein Vermögen sauber von sich als Privatperson ab. Damit ist es leichter bei großen Beständen Mitarbeiter anzustellen, die die Immobilien, Mieter, Gelder und Konto effektiv verwalten.

Als Inhaber einer GmbH stehen einem mehrere Rollen zur Verfügung, die man zur Steuergestaltung nutzen kann.

- Man kann als Geschäftsführer einen Arbeitslohn beziehen, damit Geld aus der GmbH in den Privatbereich leiten und damit die Steuerlast der GmbH und von sich privat beeinflussen. Dazu gelten sämtliche Steuerfreiheiten, die es für Arbeitnehmer gibt, auch für Gesellschafter-Geschäftsführer. Ausführliche Informationen findest du in meinem Buch.

- Man kann als Gesellschafter Kapitalerträge über Dividenden der GmbH erhalten, die dem günstigeren Steuersatz von 26,375 % unterliegen.

- Die GmbH kann einem ein Darlehen vergeben, mit denen man im Privatbereich in Immobilien investieren könnte. Über die Zinszahlungen kreiert man dabei ein Steuergefälle, dass zu einer Steuerersparnis von 42 % privat führt, dem nur 30 % Belastung in der GmbH gegenüberstehen.

Den Vorteilen stehen aber auch Nachteile gegenüber.

Allen voran ist das die Starrheit der Struktur und die laufenden Verwaltungskosten, die stetig mit dem Vermögensaufbau in der GmbH ansteigen. Auf die Kosten sind wir (eingehend) im letzten Info-Brief intensiv eingegangen.

Mit der Nutzung der GmbH entfallen für uns aber auch Möglichkeiten die Steuern zu gestalten. Im Privatbereich sind beispielsweise Verkäufe innerhalb der Familie meist grunderwerbsteuerfrei. Die GmbH kennt aber keine Familienmitglieder. Es fällt deswegen immer Grunderwerbsteuer an. Dieses Manko verbaut uns einige Gestaltungen, die im Privatbereich Sinn gemacht haben.

Was ist nun besser: VV-GmbH oder Privat?

Versuchen wir mit diesem Wissen einmal eine Antwort auf die Frage zu finden, welche Struktur man wählen sollte.

Viele der Vor- bzw. Nachteile der beiden Bereiche sind leider schwer in Zahlen zu fassen. Was wir aber berechnen können, ist der Unterschied der Steuerbelastungen unter Einbezug der etwaigen Mehrkosten. Für die laufende Besteuerung ohne Immobilienverkäufe sieht man so recht gut, ab wann und wie sehr sich eine VV-GmbH lohnt.

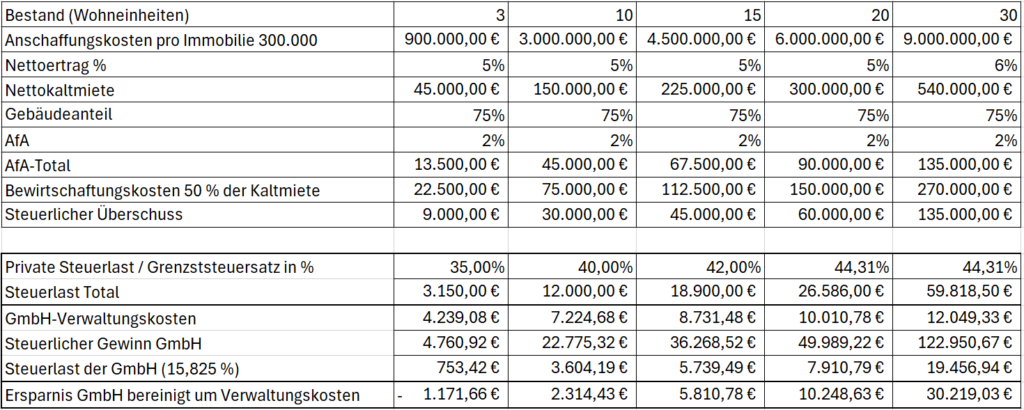

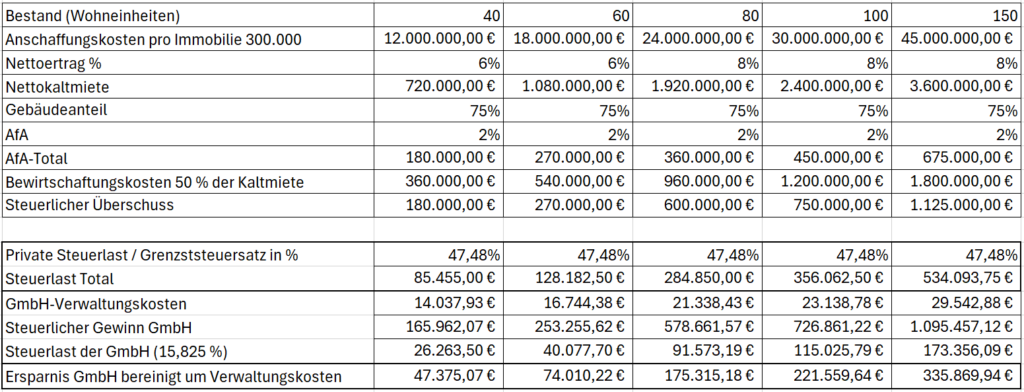

Für die Berechnung musste ich einige Annahmen treffen. Mir ist bewusst, dass mich einige Immobilieninvestoren für diese Annahme steinigen würden. Allerdings ist jedes Immobilienportfolio anders und pauschale allgemeingültige Angaben kann man fast nicht treffen. Da es um die Anschaulichkeit geht, hoffe ich, du siehst es mir nach.

Ich bin von einem wachsenden Immobilienbestand ausgegangen. Nach und nach werden immer mehr Objekte gekauft. Dabei werden die Zahlen größer, da viele Investoren ihre Kaufstrategie nach und nach von Eigentumswohnungen zu kleinen Mehrfamilienhäusern und schließlich noch größeren Mehrfamilienhäuser verändern.

Pro Objekt habe ich Anschaffungskosten von 300.000 Euro angesetzt. Den Gebäudeanteil habe ich mit 75 % typisiert. Die AfA beträgt 2 %. Ich habe angenommen, dass jede Immobilie rund 5 % der Anschaffungskosten als Kaltmiete einspielt und dass 50 % der Einnahmen als Bewirtschaftungskosten wieder ausgegeben werden. Da das Immobilien-Portfolio älter wird, die Mieten steigen und größere Objekte auch höhere Renditen erzielen, habe ich die 5 % nach und nach auf bis zu 8 % erhöht.

Für die Steuerberechnung bin ich von einem Grenzsteuersatz von 35 % ausgegangen, der mit dem Einkommen inklusive Solidaritätszuschlag bis auf 47,475 % ansteigt.

Für die GmbH bin ich von fix 15,825 % an Steuerlast ausgegangen. Die Verwaltungskosten habe ich abhängig von Bilanzsumme, Umsätzen und Gewinnen der GmbH nach der Steuerberatervergütungsverordnung kalkuliert und als Ausgabe mit einbezogen.

Um Privat und GmbH zu vergleichen, darf man aber nicht nur auf die Steuerersparnis schauen. Stattdessen muss man auch berücksichtigen, dass die GmbH-Verwaltungskosten im Privatbereich nicht anfallen. Ich habe sie abzüglich dem Steuernachlass für den Vergleich herausgerechnet.

Das Ergebnis sieht wie folgt aus.

Wir sehen in der untersten Zeile ganz deutlich: Wenn der Immobilienbestand klein ist, fährt man im Privatbereich noch deutlich besser. Die GmbH bringt entweder gar keine Steuervorteile oder nur geringe Vorteile.

Erst ab einem Portfolio-Bestand von 20 Objekten und einem steuerlichen Gewinn von 60.000 Euro im Jahr ist eindeutig, dass die VV-GmbH günstiger ist und wirkliches Geld spart.

Auffällig ist auch, dass die Verwaltungskosten der GmbH mit dem Immobilienbestand immens ansteigen. Der Grund dafür ist, dass sich die Kosten für Bilanzierung und Buchführung nach den Gegenstandswerten richten. Für den Steuerberater ist eine vermögensverwaltende GmbH also ein lukratives Mandat. Das muss nichts Schlechtes sein – solange die bereinigte Steuerersparnis stimmt, darf auch ruhig der Berater mitverdienen. Allerdings erklärt das vielleicht auch, warum die Immobilien-GmbH im Internet oft so stark angepriesen wird (besonders da es auch noch andere attraktive Gesellschaftsstrukturen gibt, über die nur ganz selten gesprochen wird).

Neben der laufenden Besteuerung steht aber auch die Frage im Raum, wie sich die Steuerfreiheit für Immobilienverkäufe nach 10 Jahren auswirkt.

Dazu kann ich dir leider keine Vergleichsberechnung liefern.

Denn jede Immobilie ist anders. Zudem ist fraglich, ob überhaupt inflationsbereinigt sicher mit Wertsteigerungen gerechnet werden kann. Dr. Gerd Kommer hat marktübergreifend berechnet, dass in den letzten 70 Jahren nur mit rund 2 % jährlicher Wertsteigerung bei Immobilien gerechnet werden konnte. Offensichtlich sind wir da von den letzten 15 Jahren an steigenden Immobilienpreisen deutlich verwöhnt. Der Markt läuft langfristig in Zyklen. Vielleicht sollte man gar nicht mit einer Wertsteigerung kalkulieren und sich stattdessen freuen, wenn sie doch eintritt.

Wir können aber festhalten: Ob eine VV-GmbH Sinn macht, kommt hochgradig auf dich als Investor und deine Strategie an.

Hast du vor, langfristig einen Bestand aufzubauen, der mehrere 10-Millionen-Euro an Wert umfasst? Möchtest du damit ein Vermögen schaffen, das langfristig in deiner Familie erhalten bleiben soll? Bist du bereit, den Löwenanteil deiner Immobiliengewinne beständig zu investieren und auf der Ebene der GmbH zu belassen? Und kaufst du Immobilien, um sie für Jahrzehnte zu halten oder nie zu verkaufen?

Wenn deine Antwort auf diese Frage „Ja“ ist, dann ist die VV-GmbH wahrscheinlich ein gutes Werkzeug für dich.

Wenn allerdings Immobilien für dich ein Hobby sind und du keine Dynastie aufbauen möchtest, du in 10 oder 20 Jahren dich auch gern von deinen Investitionen trennen würdest, um das Geld für private Zwecke auszugeben und du sagst, dass maximal 10 Immobilien genug für dich sind, dann wird dir die VV-GmbH wahrscheinlich nichts Gutes tun.

Stattdessen zeige ich dir in einem der folgenden Info-Briefe gangbare Alternativen mit denen du günstig, steueroptimiert und effizient Vermögen aufbauen kannst.

Ich hoffe, diese Übersicht bringt dich weiter.

Ein schönes Wochenende wünsche ich dir.

Eric Preusche

1 Kommentar

Guten Tag Herr Preusche,

die Bewirtschaftungskosten in Höhe von 50 % der Nettokaltmiete erscheinen mir zu hoch.

Laut dieser Quelle (https://www.haus.de/immobilienideen/bewirtschaftungskosten-32111) sind eher 20 bis 35 % üblich.

Und in diesen Kosten dann sogar die Abschreibungen enthalten.

Dadurch müsste sich die VV-GmbH schon früher lohnen.

Ansonsten vielen Dank für den tollen Content.

Beste Grüße aus Leipzig

Matti Lindemann