Ein weiser Mann hat einmal gesagt, es ist 1.000-mal mehr wert, die Grundlagen wirklich verstanden zu haben, als Detailwissen auswendig zu lernen.

Was Steuersparen angeht, trifft diese Aussage absolut zu. Der Steuerdschungel scheint so undurchdringlich und dicht, dass man sich schnell verirrt und nur im Kreis bewegt. Deswegen macht es Sinn, einen Helikopter zu chartern und sich das Ganze einmal von oben anzuschauen.

Wenn man dann erkennt, dass man eine Landschaft aus Flüssen, Wäldern, Lichtungen und Bergen unter sich hat, kann man zielgerichtet seinen Weg wählen, um das Minimum an Steuern abgeben zu müssen.

Deswegen schauen wir uns in diesem und den nächsten Info-Briefen einmal die Grundlagen und Grundprinzipien genauer, die das deutsche Steuerrecht durchziehen. Im Anschluss hast du hoffentlich ein klares Bild davon, wie du deine Steuerlast aktiv gestalten kannst.

Wir beginnen mit den Steuerarten und Bereichen.

Steuerarten und Bereiche verstehen

Der deutsche Staat hat die Steuerhoheit. Das bedeutet, er darf Steuern schaffen, wie es ihm beliebt. Die einzigen Grenzen gibt unser Grundgesetz als Verfassung vor.

Besteuert werden kann eigentlich alles, solange es durchgesetzt werden kann. Entsprechend gibt es auch unzählige Steuerarten. Am meisten beeinflussen aber die großen zwei Kategorien: die Ertragsteuern und die Verkehrsteuern.

Die Ertragsteuern sollen den „Gewinn“ einer Person besteuern. Die Einkommensteuer, Gewerbesteuer und Körperschaftsteuer sind die Hauptvertreter.

Verkehrsteuern zielen hingegen auf den einzelnen Vorgang ab. Die Umsatzsteuer belastet beispielsweise den Verkauf oder die Dienstleistung. Ob dabei ein Gewinn oder Ertrag entsteht, ist irrelevant.

An diesen Grunddefinitionen sehen wir schon die jeweilige Kernessenz des Steuersparens. Bei den Ertragsteuern müssen wir den Gewinn reduzieren oder kleinrechnen, um weniger zu bezahlen. Bei den Verkehrsteuern gilt es den Vorgang, der die Besteuerung auslöst, zu vermeiden. Wer nicht kauft, der bezahlt auch keine Umsatzsteuer.

Bleiben wir bei den Ertragsteuern und gehen einen Schritt näher ran.

Die Einkommensteuer, Gewerbesteuer und Körperschaftsteuer denken in Bereichen. Denn Gewinn ist nicht gleich Gewinn. Wenn wir diese Bereiche verstehen, wissen wir, wie man den jeweiligen Ertrag reduziert.

Dabei wird im ersten Schritt zwischen natürlichen und juristischen Personen unterschieden. Natürliche Personen sind Menschen aus Fleisch und Blut, wie du und ich. Juristische Personen sind gesetzlich zugelassene und reglementierte Gebilde, wie die GmbH, die AG oder die Stiftung.

Als natürliche Person kann man sieben verschiedene Einkunftsarten erzielen. Diese sieben Bereiche wurden vor über 100 Jahren geschaffen, um unterschiedliche Regeln je nach Einkommensart anzuknüpfen. Die sieben Arten sind:

- Arbeitslohn als Angestellter

- Vermietung von Immobilien und Rechten

- Kapitaleinkünfte wie Dividenden und Verkaufsgewinne

- Sonstige Einkünfte wie Renten

- Gewerbliche Einkünfte

- Einkünfte aus selbstständiger Arbeit

- Land- und Forstwirtschaft

Der Gesetzgeber hat erkannt, dass der Gewinn je nach Bereich auf eine andere Art und Weise entsteht.

Bei den ersten vier überlässt man primär Kapital gegen ein Entgelt an einen Dritten. Als Immobilieneigentümer vermietet man sein Eigentum und erhält dafür ein Nutzungsentgelt. Als Aktieninvestor steckt man sein Kapital in einen Unternehmensanteil und erhält im Gegenzug Gewinnausschüttungen und Wertsteigerungen. Als Angestellter vermietet man sein Humankapital und seine Zeit an den Arbeitgeber. Bei der Altersrente hat man sein Leben lang Geld in eine Institution eingezahlt (die Deutsche Rentenversicherung) und erhält nun eine monatliche Zahlung zurück.

Im Vordergrund steht bei diesen Bereichen der Ertrag aus der laufenden Quelle – die Miete, der Arbeitslohn, die Dividende, die Rente. Dieser „Gewinn“ soll hier primär besteuert werden. Die Wertsteigerung an sich sollte – zumindest von der Grundkonzeption her – außen vor bleiben (auch wenn das Prinzip über die Jahre aufgeweicht wurde und jetzt auch Immobilienverkäufe innerhalb von 10 Jahren und seit 2008 Aktienverkäufe immer steuerpflichtig sind).

Bei den letzten drei Bereichen (Gewerbe, Selbstständige Arbeit, LaFo) besteht der Gewinn aber aus zwei Bestandteilen. Neben den laufenden Erträgen macht die Wertsteigerung des Unternehmens einen großen Bestandteil aus. Wer einen erfolgreichen Betrieb aufbaut, der schafft aktiv einen Wert, von dessen Realisierung der Fiskus auch ein Stück abhaben möchte. Deswegen ist hier immer alles auch nach Jahrzehnten steuerpflichtig. Steuerfreiheiten existieren fast keine.

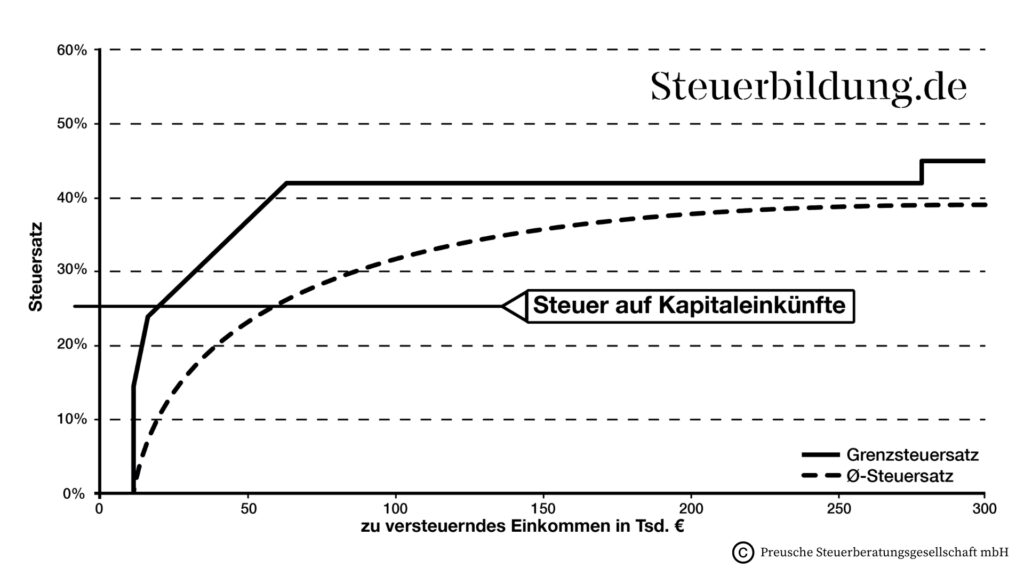

Abgesehen von dem Unterschied der Art des Ertrags ist aber auch jede Einkommensart unterschiedlich. Kapital ist zum Beispiel flüchtig und kann schnell über Ländergrenzen verschoben werden. Deswegen haben wir dort eine Art Flat-Tax von 26,375 % über die Abgeltungsteuer, die von den Banken direkt einbehalten werden kann.

Immobilien sind unbeweglich, zerfallen aber mit der Zeit, weswegen man ihre Kaufkosten über die Absetzungen für Abnutzung als Ausgabe steuerlich geltendmachen darf.

Der Arbeitnehmer erhält beständig ein Gehalt von einer Person überwiesen, die sowieso schon steuerlich geführt wird – dem Arbeitgeber. Deswegen greift hier der Staat, um seine Liquidität zu sichern, monatlich über die Lohnsteuer zu.

Beim Gewerbe schwankt das Einkommen und damit der Gewinn meist stark. Darum wird erst nach Abschluss des Jahres über die Steuererklärung der Gewinn feststehen und kann erst dann bezahlt werden. Gleichzeitig garantiert eine gesunde Wirtschaft Arbeitsplätze und Wohlstände für das ganze Land. Deshalb erhalten Unternehmen viele Steuersubventionen, denn Geld ist zum einen ein Kreislauf und der Staat verdient auch über die Umsatzsteuer beim Konsum mit und zum anderen soll auch langfristig die Finanzierung gesichert werden. Unternehmen zu stark über Steuern zu geißeln, steht dem entgegen.

Als Folge wurden für jede Einkommensart unterschiedliche Regeln zur Gewinnberechnung geschaffen. Je nach Kategorie werden unterschiedliche Einnahmen und Ausgaben sowie Steuersätze angesetzt. 100.000 Euro „Gewinn“ als Arbeitnehmer sind ganz anders als 100.000 Euro „Gewinn“ als Vermieter oder 100.000 Euro Gewinn als Unternehmer.

Was aber alle Bereiche für natürliche Personen gemeinsam haben, ist, dass der jeweilige Gewinn in einen Topf kommt und progressiv besteuert wird (mit Ausnahme der Kapitalerträge). Das Sozialstaatsprinzip im Grundgesetz fordert, dass starke Schultern eine höhere Steuerlast tragen müssen als schwache Schultern. Ganz praktisch bedeutet das, dass die Steuerlast in Stufen ansteigt.

Man sieht in der unteren Kurve – der Durchschnittsbelastung – wie diese Steuerlast langsam ansteigt.

Über 50 % Gesamtbelastung darf es aber nicht gehen. Denn auch im Grundgesetz steht, dass Steuern verhältnismäßig sein müssen. Das Bundesverfassungsgericht hat deswegen mehrfach entschieden, dass dem Bürger mindestens die Hälfte seines Einkommens bleiben muss, um diese Verhältnismäßigkeit zu wahren.

Fakt ist aber: Im Endeffekt ist auch die Einkommensteuer eine Konsumsteuer. Je größer das Einkommen eines Bürgers ist, desto mehr bleibt ihm tendenziell übrig, um zu konsumieren. Denn seine notwendigsten Bedürfnisse wie Essen, Wohnen und Gesundheitsversorgung hat er recht zügig gedeckt.

Und genau das muss man sich im Hinterkopf behalten, wenn man den zweiten Bereich anschaut: dem Bereich der juristischen Personen.

GmbHs, AGs und Stiftungen können nicht konsumieren. Deswegen ist für sie der Steuersatz gedeckelt. Sie zahlen stets einen gleich hohen Prozentsatz. Wenn sie nur Vermögen verwalten, bezahlen sie stets 15,825 % auf ihren Gewinn. Wenn ein Gewerbe betrieben wird, dann kommt dazu noch die Gewerbesteuer, die die Steuerlast auf rund 30 % in Summe anhebt. (Bei natürlichen Personen wird die Gewerbesteuer übrigens auf die Einkommensteuer angerechnet. Sie senkt also die Einkommensteuer, wodurch die Gesamtbelastung in fast allen Fällen wieder der Kurve im obigen Schaubild entspricht.)

Gleichzeitig haben diese Gebilde harte Hüllen. Solange ihr Gewinn dort bleibt, fallen nur die 15,825 / 30 % an.

Will man das Geld als Privatperson nutzen, dann muss man es aus der harten Hülle holen. Das kann man über verschiedene Wege tun. Je nachdem welchen Weg man wählt, löst man aber wiederum Einkommen bei sich aus, das man versteuern muss. Es liegen entweder Kapitaleinkünfte, Vermietungserträge oder Arbeitslohn vor. Wenn es Mieterträge oder Arbeitslohn sind, erhält die GmbH / AG / Stiftung eine steuermindernde Ausgabe. Man verschiebt also sein Geld nur. Wenn es Kapitaleinkünfte sind, wird nur der Gewinn verteilt und es gibt keinen Steuernachlass für die juristische Person. Der Gewinn wird also doppelt besteuert.

Dieser Blogbeitrag war einer meiner Info-Briefe, die ich regelmäßig samstags versende. Möchtest du auch Steuergestaltungsmöglichkeiten und Wege effizient Vermögen aufzubauen als Mail erhalten, dann klicke hier.

In den richtigen Bereich begeben, um zu sparen

Mit diesem Wissen kann man nun kreativ werden und gestalten. Wenn man die Regeln der Bereiche kennt, dann kann man die einzelnen Bereiche aktiv nutzen, um seine Steuerlast zu senken. Du musst dich also in den richtigen Bereich begeben.

Ganz praktisch heißt das:

- Investitionen in Aktien und ETFs sind vom Steuersatz her stark begünstigt. Je mehr man daraus Einkommen erzielen kann, desto besser.

- Die Vermietung von Immobilien beinhaltet ein großes Steuergeschenk. Denn die AfA mindert den Gewinn. Wer in guten Lagen Immobilien mit einer guten Bausubstanz kauft, profitiert davon, dass die Werte steigen, aber der Fiskus die Steuer reduziert, weil pauschal angenommen wird, dass das Gebäude nach und nach verfällt.

- Ab einem gewissen Einkommen steigt die Steuerlast als Privatperson über das, was man in der GmbH oder Stiftung zahlen würde. Ab diesem Bereich macht es Sinn zusätzliches Einkommen vom Privatbereich zu isolieren, um Steuern zu sparen.

- Wer als Arbeitnehmer einer eigenen GmbH angestellt ist, kann nicht nur seine Steuerlast aktiv über die Höhe des Gehalts beeinflussen. Zudem hat er die Möglichkeit sämtliche Steuerfreiheiten, die der Staat nur Arbeitnehmern einräumt, ebenfalls zu nutzen. Davon gibt es sehr viele, denn Angestellte sind mit Abstand die größte Wählergruppe und entsprechend hat die Politik hier viel getan, um zumindest den Schein zu wahren, dass sie für den Bürger da sind.

- In manchen Fällen macht es Sinn, das Einkommen über beispielsweise eine Stiftung in eine andere Einkommensart umzuwandeln. Das geht zum Beispiel bei Immobilieneinkommen, was man in Kapitaleinkünfte umwandelt, um somit von doppelten Freibeträgen und Steuerfreistellungen zu profitieren (Ausführliche Erklärungen dazu findest du in meinem neuen Buch „Steuerbildung & der findige Privatmann – Steuerstrategien für Arbeitnehmer)

Diese Handvoll Möglichkeiten ist nur ein winziger Bruchteil von dem, was man über die Gestaltung der Bereiche ermöglichen kann. Wichtig ist es zu verstehen, dass Steuersparen in vielen Fällen bedeutet, die bestehenden Bereiche optimal zu nutzen. Dafür muss man sich auskennen.

Im nächsten Info-Brief schauen wir uns den zweiten Baustein des Steuersparens genauer an: das Schaffen von Zusammenhängen, um Steuern zu senken.

Bringt dich dieser erste Einblick weiter? Mich würde brennend interessieren, ob dir das hilft und was dich zurzeit noch umtreibt. Am Ende des Infobriefes habe ich eine kurze Umfrage eingebaut. Ich würde mich freuen, wenn du mir die Fragen kurz beantwortest. Dann kann ich in Zukunft hoffentlich bessere Lösungen und Informationen für dich schaffen.

Ein schönes Wochenende wünsche ich dir.

Viele Grüße

Eric Preusche

PS:

Mein neues Buch „Steuerstrategien für Arbeitnehmern, um effizient Vermögen aufzubauen“ ist gerade im Druck und erscheint Anfang September 2024. Auf über 360 Seiten findest du dort 13 Strategien, um das Maximale aus deinem Vermögensaufbau über Steuerreduzierung herauszuholen. Du kannst du es hier bestellen.